Analyse - Un yen plus fort pourrait secouer les marchés mondiaux

Les investisseurs se positionnent pour un changement de régime sur les marchés mondiaux alors que la Banque du Japon se rapproche de l'abandon des politiques qui ont déprimé le yen pendant des décennies, attirant ainsi l'argent japonais au pays.

La BOJ, en inondant son système financier d'argent bon marché et en maintenant les taux d'intérêt en dessous de zéro pendant des années, a fait de sa monnaie le véhicule de financement idéal et a envoyé des billions de dollars d'argent japonais à l'étranger à la recherche de meilleurs rendements.

C'est maintenant le dernier obstacle dans la course mondiale à la hausse des taux, mais avec l'inflation japonaise à son plus haut niveau depuis plusieurs décennies, le yen s'est régulièrement renforcé.

Cela signifie que les gestionnaires de portefeuille doivent tenir compte d'un yen plus fort dans la sélection des actions mondiales comme ils ne l'ont pas fait depuis des années, certains anticipant même des fusions et acquisitions à mesure que le marché japonais s'accélère.

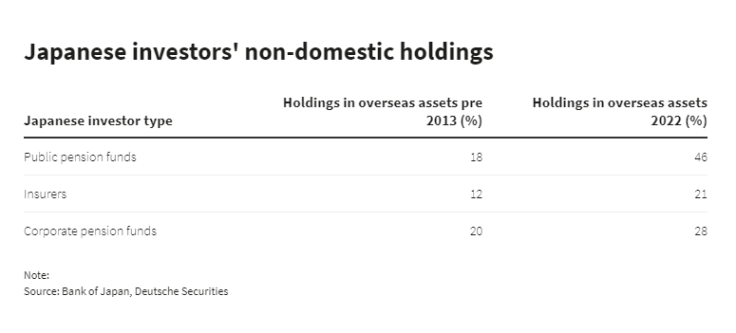

"Le déclencheur de la réévaluation des marchés japonais est des taux plus élevés, puis un yen plus fort. C'est un marché qui a été sous-évalué pendant des années et des années et qui a été un piège de valeur", a déclaré Frédéric Leroux, responsable du cross-asset de Carmignac. (Graphique : avoirs étrangers des investisseurs japonais,

)

Le yen a gagné plus de 11% par rapport aux plus bas de 30 ans contre le dollar atteint en octobre dernier, et environ 9% par rapport aux plus bas de huit ans contre la devise australienne l'année dernière.

Kazuo Ueda, qui conclut vendredi sa première réunion de deux jours en tant que chef de la BOJ, a souligné la nécessité d'une politique monétaire ultra-accommodante, mais a également signalé la possibilité d'augmenter les taux pour maîtriser l'inflation.

D'autres s'attendaient à ce que plus d'argent quitte les principaux marchés obligataires qui ont longtemps offert de bien meilleurs rendements que leurs pairs japonais alors que les attentes d'un changement de politique augmentent.

"Nous sommes sur le point d'assister à un rapatriement d'actifs vers le Japon, et les chiffres sont vraiment assez importants", a déclaré Sam Perry, responsable des investissements chez Pictet Asset Management. "Ce renversement pourrait être vraiment assez dramatique."

Les assureurs et les fonds de pension japonais détiennent à eux seuls 1 840 milliards de dollars d'actifs étrangers, selon les calculs de la Deutsche Bank, soit plus que la taille de l'économie sud-coréenne.

Les investisseurs japonais sont les plus grands détenteurs étrangers de bons du Trésor américain.

L'inflation japonaise étant à son plus haut niveau depuis quatre décennies, hors énergie, la BoJ pourrait envisager de mettre fin à sa politique de contrôle de la courbe des taux (YCC) - par laquelle elle maintient les taux d'intérêt à long terme à des niveaux extrêmement bas en achetant des obligations d'État japonaises (JGB) - à un moment donné. cette année.

Certains observateurs du marché pensent que cela pourrait même se produire cette semaine.

"La normalisation des politiques pourrait faire reculer le temps pour les investisseurs japonais", ont déclaré les stratèges de la Deutsche Bank dans une note. "Il s'agit d'un changement de régime unique en une génération." (Graphique : comment le yen a évolué, https://www.Reuters.com/graphics/JAPAN-ECONOMY/BOJ-KURODA(FACTBOX)/gdpzqnyogvw/chart.png)

LONG YEN ? ESSAYEZ LES ACTIONS

Les stratèges de Citi ont fixé un objectif pour le yen japonais de 125 pour un dollar, contre 134 actuellement, mais s'attendent également à ce que la devise se renforce davantage par rapport à cet objectif au fil du temps.

Les perspectives d'une folie des dépenses de consommation au Japon, où des décennies de déflation ont incité les gens à économiser de l'argent et à attendre que les produits deviennent moins chers, suscitent l'intérêt pour un marché boursier longtemps négligé.

Leroux de Carmignac a déclaré qu'en raison du vieillissement de la population japonaise et de la pénurie de main-d'œuvre, le récent retour de l'inflation pourrait stimuler les salaires et donc la consommation.

Un yen plus fort renforcerait le pouvoir des ménages d'acheter des biens importés, a-t-il ajouté, tout cela se combinant pour potentiellement relancer l'économie.

Le Nikkei de Tokyo s'est négocié à prix réduit par rapport au S&P 500 pendant neuf ans. Son ratio cours/bénéfice s'établit désormais à 14,7, contre 22,7 pour l'indice américain.

Carmignac, comme de nombreux investisseurs mondiaux, a maintenu une position sous-pondérée sur les actions japonaises mais, a déclaré Leroux, il cherchait à la porter à neutre.

EFFET DOMINO

Le Japon est un poids lourd du marché obligataire mondial. Ses investisseurs avides de rendement détiennent près de 6% des obligations australiennes et 4,1% de la dette française, selon Deutsche Bank. Les investisseurs japonais détiennent également plus de 1 000 milliards de dollars de bons du Trésor américain.

Mais si un grand marché est touché, cela peut avoir un effet d'entraînement sur les plus petits.

"En l'absence de cette liquidité, vous courez le risque que le marché exerce une pression sur certaines de ses parties les plus faibles, telles que les obligations périphériques de la zone euro", a déclaré Wouter Sturkenboom, stratège en chef des investissements pour l'EMEA chez Northern Trust Asset Management.

Pourtant, Sturkenboom a déclaré qu'il ne s'attendait qu'à un changement progressif de la politique du YCC.

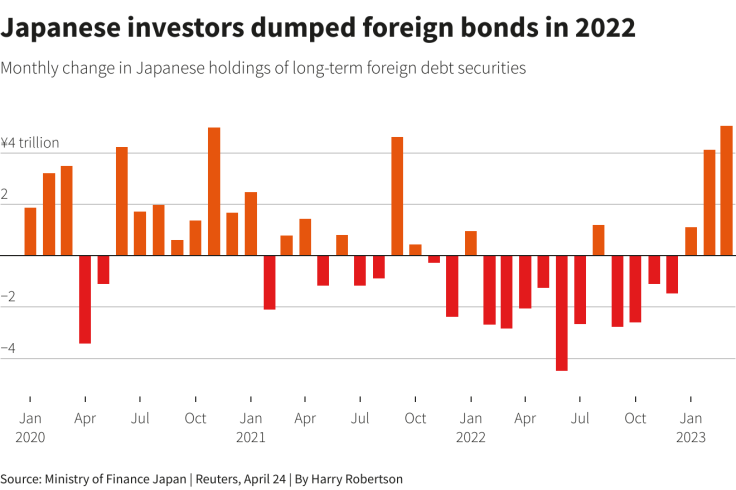

Les investisseurs japonais ont abandonné les obligations étrangères en 2022. Et bien que cette tendance se soit inversée au début de 2023, la Deutsche Bank estime que les investisseurs nationaux achèteront probablement pour 600 milliards de dollars supplémentaires d'obligations nationales une fois que la BoJ se sera éloignée de ses achats massifs de JGB, qui ont supprimé les rendements.

Les faibles taux japonais ont fait du yen la devise de financement de choix pour les opérations de portage, dans lesquelles les traders empruntent généralement une devise à faible rendement pour ensuite vendre et investir le produit dans des actifs libellés dans une devise à plus haut rendement.

Les analystes disent que le yen est toujours la devise idéale pour les opérations de portage, mais les recherches de Bank of America montrent que le marché n'a pas vraiment vendu de yen pour financer les opérations de portage depuis un certain temps.

"Nos conversations avec les clients suggèrent également que le marché est (maintenant) au moins neutre sur le yen", a déclaré la banque dans une note. (Graphique : les investisseurs japonais ont abandonné les obligations étrangères en 2022,

)

© Copyright 2025 IBTimes FR. All rights reserved.